SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. InvestHero |Российский нефтегаз: могут дать дивиденды в долг

- 26 ноября 2020, 11:59

- |

Экономика развивается циклами: за бурным ростом следует спад, после которого идет оживление спроса и деловой активности.

На фоне этого живет весь мир и, в частности, нефтегазовые компании. Нефтяники, как и любой бизнес, подстраиваются под большие тренды и пытаются извлечь максимум пользы для себя и своих акционеров.

При текущей стадии спада нефтяники сокращают свои инвестиции. По итогам 2020 г. на восстановлении рынка и с минимальной стоимостью денег компании могут удивить инвесторов своей дивидендной доходностью.

В сегодняшней статье разберем, как нефтегаз действует на текущем рынке и сколько дивидендов ждать от нефтяников.

Спрос сейчас под давлением, и не ожидается существенного роста в будущем

Нефтегазовая отрасль сейчас находится под давлением. Карантины по всему миру создают препятствия для свободного передвижения граждан в своих странах и между государствами.

Снижение мобильности сказывается на потреблении бензина, дизеля и авиакеросина. В конечном итоге это отражается на глобальном спросе на нефть. Предполагается, что выход вакцин — это позитивное влияние на мобильность и постепенное возвращение спроса на нефть к докризисным уровням 98-100 млн барр./сутки.

( Читать дальше )

На фоне этого живет весь мир и, в частности, нефтегазовые компании. Нефтяники, как и любой бизнес, подстраиваются под большие тренды и пытаются извлечь максимум пользы для себя и своих акционеров.

При текущей стадии спада нефтяники сокращают свои инвестиции. По итогам 2020 г. на восстановлении рынка и с минимальной стоимостью денег компании могут удивить инвесторов своей дивидендной доходностью.

В сегодняшней статье разберем, как нефтегаз действует на текущем рынке и сколько дивидендов ждать от нефтяников.

Спрос сейчас под давлением, и не ожидается существенного роста в будущем

Нефтегазовая отрасль сейчас находится под давлением. Карантины по всему миру создают препятствия для свободного передвижения граждан в своих странах и между государствами.

Снижение мобильности сказывается на потреблении бензина, дизеля и авиакеросина. В конечном итоге это отражается на глобальном спросе на нефть. Предполагается, что выход вакцин — это позитивное влияние на мобильность и постепенное возвращение спроса на нефть к докризисным уровням 98-100 млн барр./сутки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. InvestHero |Рост рынков изнутри

- 26 ноября 2020, 11:52

- |

Мы видим, что уже который день акции отстававших секторов догоняют FANG, но в силу своего небольшого веса в S&P500 не двигают индекс так уж высоко вверх.

На рынке РФ несколько дней назад был приток денег, и даже заметно, как акции oil & gas перетягивают на себя капитал настолько, что ритейлу, IT и др. потребсектору зачастую не достается капитала, и они снижаются на растущем рынке.

Тем не менее, думаю, рынок все же скорректируется, поскольку:

( Читать дальше )

На рынке РФ несколько дней назад был приток денег, и даже заметно, как акции oil & gas перетягивают на себя капитал настолько, что ритейлу, IT и др. потребсектору зачастую не достается капитала, и они снижаются на растущем рынке.

Тем не менее, думаю, рынок все же скорректируется, поскольку:

- ходит слух о санкциях США к РФ, на днях обещали суд по украинской истории;

- нефть намекает на коррекцию после ралли;

- с 25 ноября по 5 декабря мы увидим плохую макростатистику за ноябрь в США (PMI, занятость);

- в США risk on может омрачаться digital tax; — после ралли циклическим компаниям неплохо бы отдохнуть, и в США пошла фиксация прибыли в Citi, Exxon, Shell и т.д.;

- заметно, как рост в Сбере, Газпроме, ЛУКОЙЛе с середины вчерашнего дня начали продавать.

Главное событие — IPO OZON — прошло с суперажиотажем, так что 80% желаемых объемов не куплено и, вероятно, будет добираться с рынка. Странно, что не дали шорт — у меня есть желание шортить по этим ценам, прежде чем смотреть лонг.

Рынок облигаций

( Читать дальше )

Блог им. InvestHero |Индустрия домашних животных в США: обзор рынка и его перспективы

- 25 ноября 2020, 11:36

- |

Индустрия домашних животных — достаточно развитая индустрия в США, которая достигла в 2019 г. $75.3 млрд. Среднегодовые темпы её роста за последние 5 лет составили 4.3%, что близко к мировым темпам роста.

При этом в марте 2020 г., в период первой волны пандемии коронавируса, заказы на покупку домашних животных увеличились на 45% г/г, а также опустели все приюты и питомники. Соответственно, это повысило спрос на еду и товары для животных. Но позитивный эффект был недолгим: уже в конце апреля началась негативная динамика в расходах на корм и товары, а летом животных начали сдавать обратно.

Из статьи вы узнаете:

АМЕРИКАНСКИЙ РЫНОК ДОСТАТОЧНО ЗРЕЛЫЙ И РАСТЁТ СРЕДНЕМИРОВЫМИ ТЕМПАМИ

( Читать дальше )

При этом в марте 2020 г., в период первой волны пандемии коронавируса, заказы на покупку домашних животных увеличились на 45% г/г, а также опустели все приюты и питомники. Соответственно, это повысило спрос на еду и товары для животных. Но позитивный эффект был недолгим: уже в конце апреля началась негативная динамика в расходах на корм и товары, а летом животных начали сдавать обратно.

Из статьи вы узнаете:

- Какой динамики в индустрии домашних животных мы ждем по итогам 2020 г. и в будущие годы.

- Какими темпами при этом растет e-commerce рынок домашних животных и зоотоваров (спойлер: трехзначными).

- О быстрорастущем онлайн-ритейлере в индустрии (забирает на себя 20% онлайн-продаж), акции которого доступны на Санкт-Петербургской бирже.

АМЕРИКАНСКИЙ РЫНОК ДОСТАТОЧНО ЗРЕЛЫЙ И РАСТЁТ СРЕДНЕМИРОВЫМИ ТЕМПАМИ

( Читать дальше )

Блог им. InvestHero |IPO OZON, снижение золота, рост биткоина

- 24 ноября 2020, 10:49

- |

Top of mind

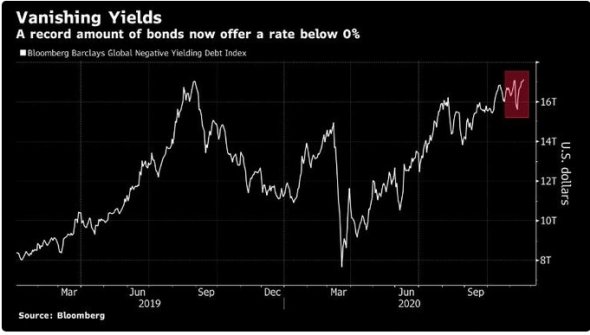

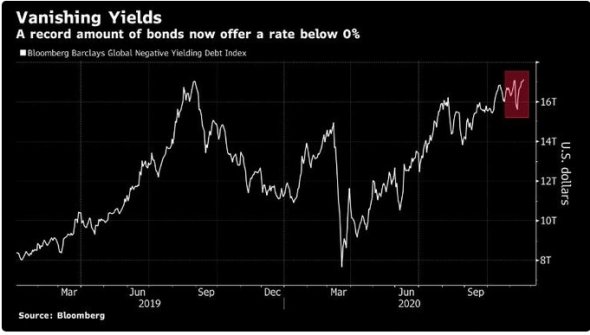

Происходящее могу описать так: никто не хочет слезать с паровоза акций. Акции опережают инфляцию, и акции могут расти. Облигации практически ничего не дают, а объем долга с отрицательной доходностью вновь рекордный:

В итоге остается 3 вопроса:

1. Какие акции покупать? — и тут инвесторы (те, кто думает на год-два вперед и покупает, готовы пересиживать просадки) выбирают отрасли с ростом (кибер, e-commerce, солнце, электромобили и т.п.) или с потенциалом восстановления (банки, нефтегаз, путешествия).

2. Может ли экономика сойти с тренда на восстановление, а ЦБ перестать печатать деньги? Пока непохоже, но волатильность вряд ли исчезнет.

3. Сейчас ли?

Пожалуй, есть причины подождать, так как:

( Читать дальше )

Происходящее могу описать так: никто не хочет слезать с паровоза акций. Акции опережают инфляцию, и акции могут расти. Облигации практически ничего не дают, а объем долга с отрицательной доходностью вновь рекордный:

В итоге остается 3 вопроса:

1. Какие акции покупать? — и тут инвесторы (те, кто думает на год-два вперед и покупает, готовы пересиживать просадки) выбирают отрасли с ростом (кибер, e-commerce, солнце, электромобили и т.п.) или с потенциалом восстановления (банки, нефтегаз, путешествия).

2. Может ли экономика сойти с тренда на восстановление, а ЦБ перестать печатать деньги? Пока непохоже, но волатильность вряд ли исчезнет.

3. Сейчас ли?

Пожалуй, есть причины подождать, так как:

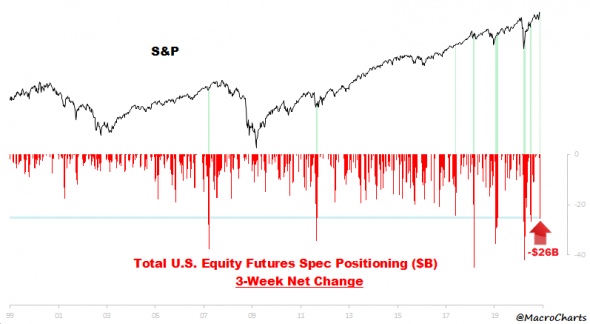

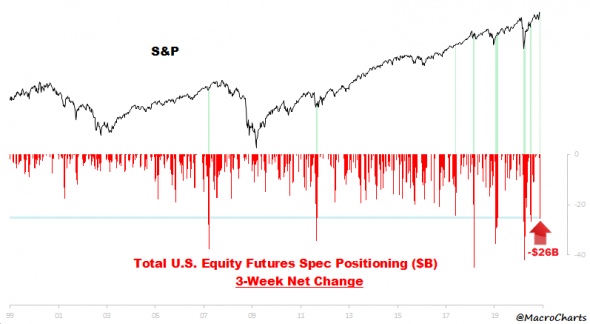

- оптимизм инвесторов на вершинах, но спекулянты режут вложения в рынок — есть признаки перегрева;

( Читать дальше )

Блог им. InvestHero |IPO Ozon: оценка может быть высокой для убыточной компании

- 23 ноября 2020, 15:20

- |

Один из крупных российских e-commerce ритейлеров выходит на IPO на американской бирже NASDAQ. Также он будет торговаться и на Московской бирже. Оценка компании выглядит впечатляюще: судя по публичным оценкам, капитализация Озона оценивается в 5.5$ млрд, и он привлечет почти 1$ млрд на IPO.

Такая оценка на IPO может выглядеть неадекватно высокой:

( Читать дальше )

Такая оценка на IPO может выглядеть неадекватно высокой:

- Компания убыточна на протяжении многих лет: с момента основания в 1998 г. Озон показывает положительную валовую рентабельность, но вся валовая прибыль съедается за счет расходов на логистику.

- Убыточность Озона – это не вина быстрого роста или особенности индустрии, так как в данном сегменте есть пример прибыльной бизнес-модели – Wildberries.

- Крупнейшие акционеры Озона (Система и BVCP) не только не продают свои доли, но и сами докупают на IPO, что является позитивным моментом для рынка, так как это указывает на уверенность фондов в долгосрочных перспективах роста бизнеса (в ходе IPO компания получит почти миллиард долларов на развитие) и рыночной стоимости. При этом важно понимать, что горизонт инвестиций крупных фондов сильно отличается от горизонта ритейл-инвесторов.

( Читать дальше )

Блог им. InvestHero |Что будет с премией за риск в облигациях?

- 19 ноября 2020, 10:55

- |

После новостей об успешных испытаниях вакцин Pfizer и Moderna, рынок заглянул в будущее, где нет коронавируса, экономика растёт, компании зарабатывают деньги, снижая свою долговую нагрузку и радуя акционеров ростом капитализации.

На первый взгляд может показаться, что такое радужное будущее должно способствовать сужению спредов между доходностью корпоративных облигаций и ОФЗ, ведь премия за кредитный риск при улучшении финансового состояния компании уменьшается.

Но мы видим несколько факторов, которые утверждают обратное.

В этой статье предлагаем вам порассуждать:

Что будет с ключевой ставкой

Первое, на что надо ответить – какова судьба ключевой ставки ЦБ РФ на ближайшем заседании в декабре?

Мнение консенсуса разделилось. На наш взгляд снижение ставки на декабрьском заседании маловероятно, и Банк сохранит ключевую ставку на текущем уровне.

( Читать дальше )

На первый взгляд может показаться, что такое радужное будущее должно способствовать сужению спредов между доходностью корпоративных облигаций и ОФЗ, ведь премия за кредитный риск при улучшении финансового состояния компании уменьшается.

Но мы видим несколько факторов, которые утверждают обратное.

В этой статье предлагаем вам порассуждать:

- что будет с ключевой ставкой ЦБ на ближайшем заседании;

- что будет с доходностями на рынке fixed income;

- как это отразится на кредитных спредах в субфедеральных и корпоративных выпусках.

Что будет с ключевой ставкой

Первое, на что надо ответить – какова судьба ключевой ставки ЦБ РФ на ближайшем заседании в декабре?

Мнение консенсуса разделилось. На наш взгляд снижение ставки на декабрьском заседании маловероятно, и Банк сохранит ключевую ставку на текущем уровне.

( Читать дальше )

Блог им. InvestHero |В какие сектора вкладываться на второй волне COVID

- 18 ноября 2020, 11:19

- |

Сейчас уже нет сомнений, что по всему миру идет вторая волна коронавируса.

В Европе и США она уже в разы сильнее, чем первая, во многих развивающихся странах вторая волна еще не началась, а в Китае вирус побежден (по официальным данным).

Чтобы грамотно позиционировать свой портфель, надо выделить сектора-победители. Мы поговорим о:

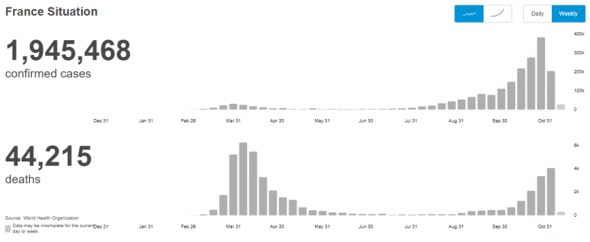

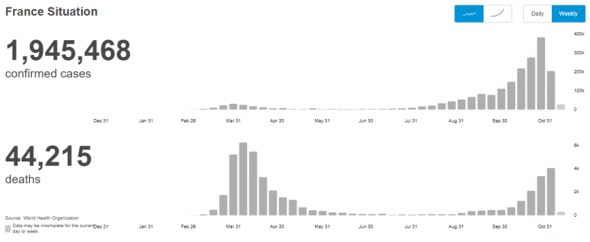

В странах Европы динамика выглядит примерно так:

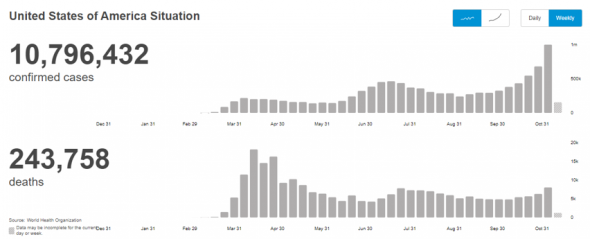

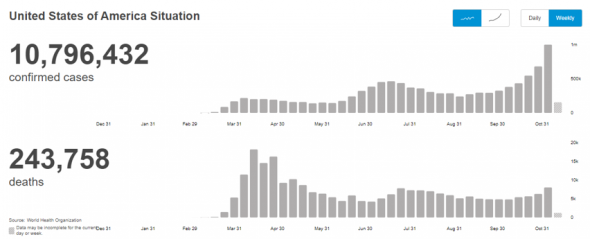

В США:

( Читать дальше )

В Европе и США она уже в разы сильнее, чем первая, во многих развивающихся странах вторая волна еще не началась, а в Китае вирус побежден (по официальным данным).

Чтобы грамотно позиционировать свой портфель, надо выделить сектора-победители. Мы поговорим о:

- Рынках в первую волну: какие сектора обгоняли рынок

- Состоянии экономики и реакции властей во время второй волны, и почему IT сектор может корректироваться, а нефтегазовый – расти

- Интересных для покупки секторах

В странах Европы динамика выглядит примерно так:

В США:

( Читать дальше )

Блог им. InvestHero |Солнечная энергетика: перспективы

- 16 ноября 2020, 13:23

- |

Солнечная энергетика — одна из наиболее быстрорастущих индустрий на текущий момент. За последнее десятилетие средний годовой темп её роста составил 49% г/г (Mackenzie, 2020). В нашем отчёте мы провели анализ причин этого роста и представили наш прогноз по развитию рынка солнечной энергетики на ближайшие годы.

Кроме того, мы нашли основные компании-бенефициары, которые выиграют от роста рынка солнечной энергетики. Энергетические компании создадут дополнительный спрос на солнечные панели, что многократно увеличит продажи их производителей. Сгенерированная с помощью солнечных панелей энергия потребует роста числа батарей для её хранения, который также положительно скажется на производителях. А изготовители батарей будут закупать всё больше сырья для производства, стимулируя его добычу (в первую очередь лития) и, следовательно, продажи добывающих компаний.

Снижение цен на солнечные панели увеличивает популярность солнечной энергетики

( Читать дальше )

Кроме того, мы нашли основные компании-бенефициары, которые выиграют от роста рынка солнечной энергетики. Энергетические компании создадут дополнительный спрос на солнечные панели, что многократно увеличит продажи их производителей. Сгенерированная с помощью солнечных панелей энергия потребует роста числа батарей для её хранения, который также положительно скажется на производителях. А изготовители батарей будут закупать всё больше сырья для производства, стимулируя его добычу (в первую очередь лития) и, следовательно, продажи добывающих компаний.

Снижение цен на солнечные панели увеличивает популярность солнечной энергетики

( Читать дальше )

Блог им. InvestHero |Что такое ротация из Growth в Value и чем грозит FAANG?

- 13 ноября 2020, 10:36

- |

Суть ротации

В последние месяцы наблюдалось острое расхождение между динамикой акций разных секторов : технологии улетели вверх, а сырье, банки, потребительские товары не восстановили позиций с марта. Вот как это выглядит (динамика акций S&P за год):

С появлением вакцин и осознания, что в 2021 жизнь будет возвращаться к норме, инвесторы понимают тактическую возможность продать Zoom и Amazon, выигрывающих от локдаунов (и теряющих это преимущество), и купить что-то дешевое, что будет восстанавливаться в 2021, тем самым стимулируя переток денег.

Вот как рынок среагировал на новость о вакцине Pfizer:

( Читать дальше )

В последние месяцы наблюдалось острое расхождение между динамикой акций разных секторов : технологии улетели вверх, а сырье, банки, потребительские товары не восстановили позиций с марта. Вот как это выглядит (динамика акций S&P за год):

С появлением вакцин и осознания, что в 2021 жизнь будет возвращаться к норме, инвесторы понимают тактическую возможность продать Zoom и Amazon, выигрывающих от локдаунов (и теряющих это преимущество), и купить что-то дешевое, что будет восстанавливаться в 2021, тем самым стимулируя переток денег.

Вот как рынок среагировал на новость о вакцине Pfizer:

( Читать дальше )

Блог им. InvestHero |Джо Байден для рынка нефти: скорее негатив

- 12 ноября 2020, 13:43

- |

Кандидат в президенты Джо Байден обогнал своего конкурента Дональда Трампа на текущих выборах в США. Республиканец Трамп ратовал за развитие нефтяной отрасли в США, был посредником в формировании сделки ОПЕК+ и активно снижал налоги, в том числе и для нефтяников.

В сегодняшней статье посмотрим на позицию кандидата от демократов:

Избрание Джо Байдена сместит приоритет энергетической политики с поддержки нефтегазового сектора в сторону «зеленой» энергии. В планах кандидата в президенты США выделить 2$ трлн на развитие возобновляемых источников энергии и постепенно перейти на нее к 2035 году.

Также в рамках своего видения Байден планирует ужесточение экологических стандартов. По оценкам БКС, оно может привести к потере около 500 тыс. б/с спроса к 2025. Более того, представитель демократической партии пообещал прекратить раздачу новых лицензий на разработку нефтяных и газовых месторождений на государственных землях и морских шельфах. По мнению advis.ru, это сократит добычу нефти и газа на морских шельфах на 30% к 2035 относительно того, если бы новые лицензии выдавались.

( Читать дальше )

В сегодняшней статье посмотрим на позицию кандидата от демократов:

- по американской нефтедобыче;

- по Ирану и Венесуэле;

- по России.

Избрание Джо Байдена сместит приоритет энергетической политики с поддержки нефтегазового сектора в сторону «зеленой» энергии. В планах кандидата в президенты США выделить 2$ трлн на развитие возобновляемых источников энергии и постепенно перейти на нее к 2035 году.

Также в рамках своего видения Байден планирует ужесточение экологических стандартов. По оценкам БКС, оно может привести к потере около 500 тыс. б/с спроса к 2025. Более того, представитель демократической партии пообещал прекратить раздачу новых лицензий на разработку нефтяных и газовых месторождений на государственных землях и морских шельфах. По мнению advis.ru, это сократит добычу нефти и газа на морских шельфах на 30% к 2035 относительно того, если бы новые лицензии выдавались.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс